相続物件の空き家の売却 譲渡所得の3,000万円特別控除

平成30年10月1日現在における総住宅数は6242万戸で、平成25年と比べると179万戸の増加となっています。

そのうち、「空き家」は846万戸と,平成25年の820万戸から26万戸(3.2%)の増加となっていて、総住宅数に占める空き家の割合(空き家率)は13.6%で、平成25年から0.1ポイント上昇していて過去最高となっています。

そのため、治安や景観の悪化、災害時の倒壊などが大きな社会問題となっていて、空き家対策が急がれています。

そこで今日は、平成28年度に税制改正で設けられた「空き家の譲渡所得の3,000万円特別控除」について書いてみたいと思います。

空き家をめぐる近年の動き

空き家については、それぞれの自治体が条例などで対応してきました。

そして、地域住民の生命、身体、財産の保護、生活環境の保全、空き家等の活用を目的として、平成27年に「空き家等対策の推進に関する特別措置法」が施行され、

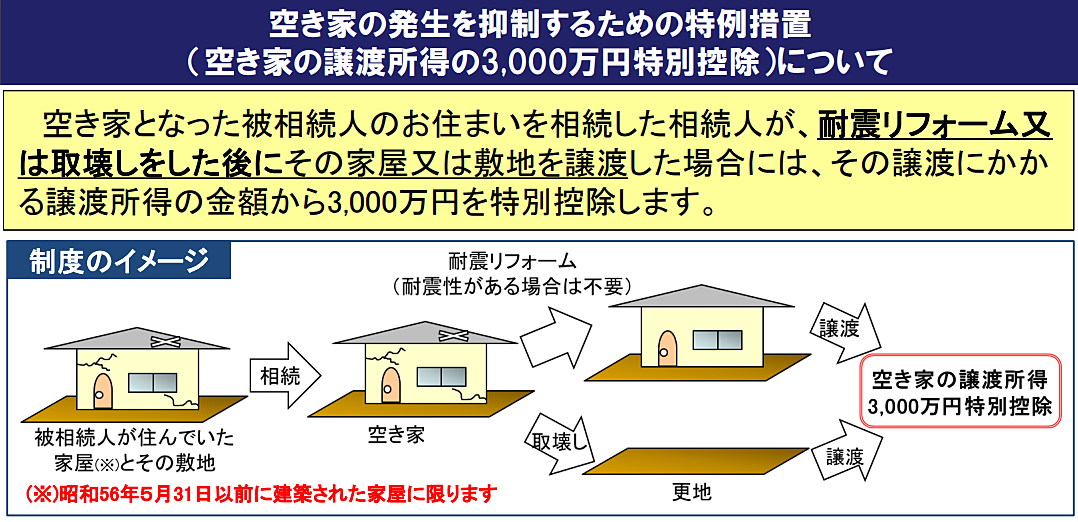

相続、または、遺贈により取得した被相続人の居住用家屋、または、被相続人の居住用家屋の敷地等を、平成28年4月1日から令和5年12月31日までの間に売った場合で、

一定の要件に当てはまるときは、譲渡所得の金額から最高3,000万円まで控除することができます。

これが「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例」です。

空き家の譲渡所得の3,000万円特別控除の概要

相続日(亡くなられた日)から起算して、3年を経過する日の属する年の12月31日までに、被相続人(亡くなられた人)の居住の用に供していた家屋(自宅)を相続した人が、その家屋(※)または、取壊し後の土地(更地)を譲渡した場合には、その家屋、又は土地の譲渡所得(売却利益)から、3,000万円を控除するというものです。

(※)自宅が耐震性のない建物の場合は、耐震リフォームする必要があります。

この特例を適用した場合の、譲渡所得(売却利益)の計算式です。

譲渡所得 = 譲渡価額 - ( 取得費※ + 譲渡費用) - 特別控除3,000万円

わかりやすく言い換えると、

売却利益 = 売却価格 - ( 購入費※ + 売却費用) - 特別控除3,000万円

※取得費、購入費とは、購入したときの価格と、購入にかかった費用の合計です。

つまり、3,000万円の控除が適用されれば、

税額に換算すると約600万円(※)の税額が、軽減できるのです。

(※)長期譲渡所得の場合の税率は

(所得税15.315%)+(住民税5%) = (合計20.315%)となりますので、

3,000万円 × 20.315% = 6,094,500円が譲渡税です。

空き家の譲渡所得の3,000万円特別控除の適用ポイント

この特例の適用要件と適用に際して、特に気を付けて頂きたい点は、

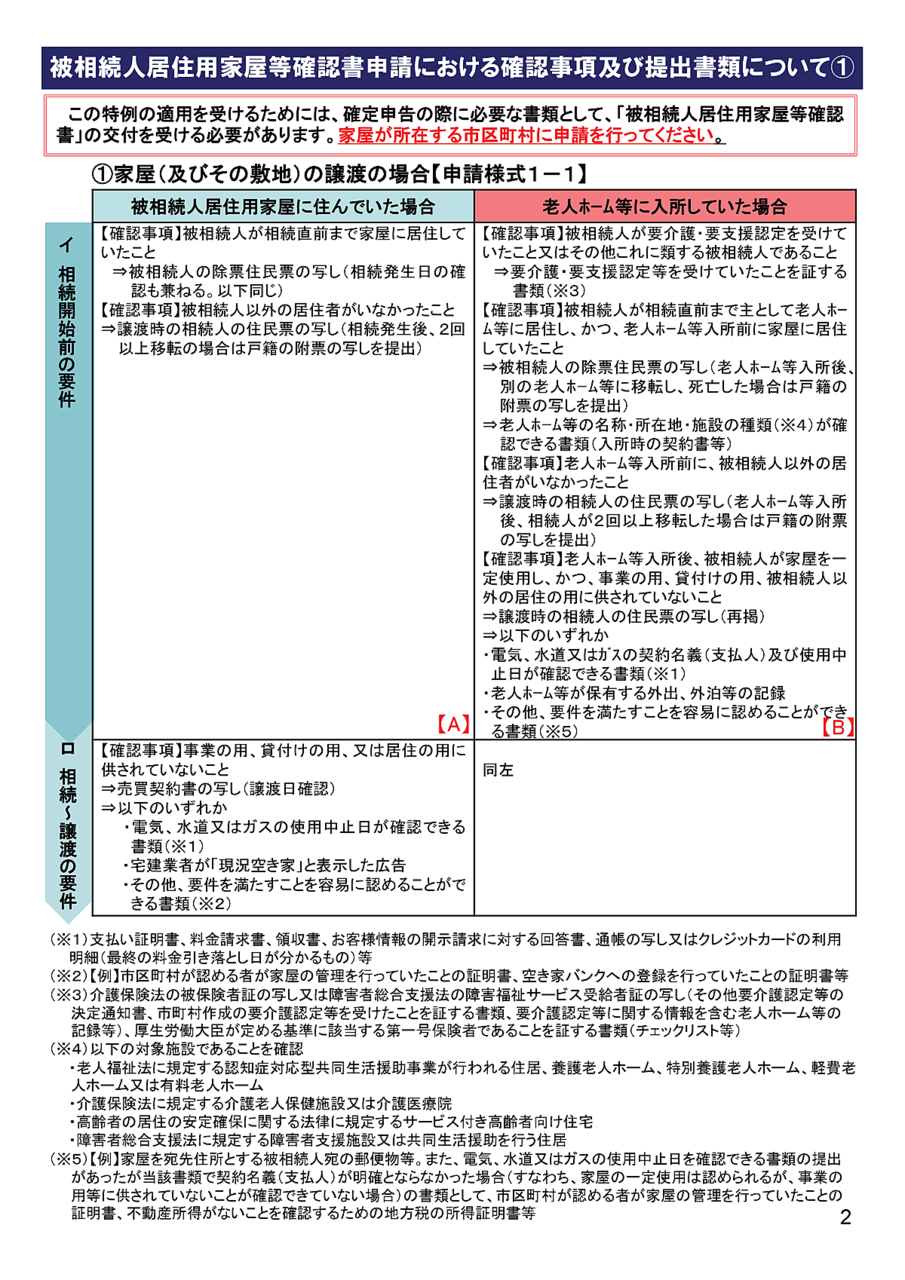

イ 相続開始直前において、被相続人(亡くなられた人)が、1人で住んでいたこと

なお、要介護認定等を受けて老人ホームに入所するなど、特定の事由で相続開始の直前に被相続人が住まなくなった場合で、一定の要件を満たすときは、住まなくなった直前まで被相続人の自宅だった家屋は、「被相続人居住用家屋」に該当します。

ロ 昭和56年5月31日以前に建築された家屋であること

(区分所有家屋(マンション)を除く)

ハ 相続の時から譲渡の時まで、

事業の用、貸付の用、又は居住の用に供されていないこと (空き家のまま)

相続後に、空き家にしておくのは、もったいないので賃貸にする人や月極駐車場にする人もいますが、その場合、要件を満たさなくなります。

ニ 譲渡価額(売却価格)が、1億円以下であること

1億円ギリギリに売却価格を設定する場合は注意が必要です。不動産の売買では固定資産税等の清算を行いますが、その清算金は、譲渡価格に含まれますので、清算金を含めることで、1億円を超えてしまうかもしれませんので注意をしてください。

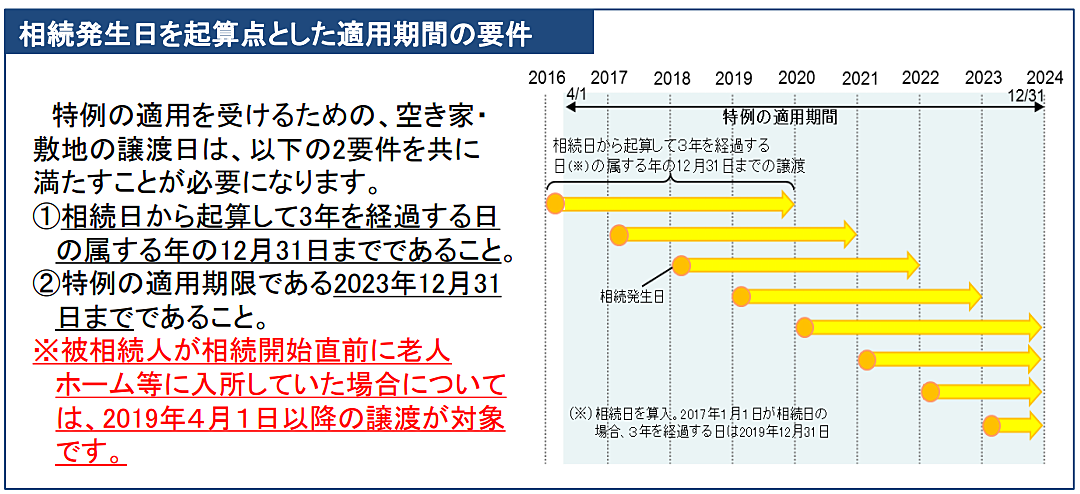

ホ 相続日から起算して、3年を経過する年の12月31日までに譲渡すること

例えば、令和2年8月17日に亡くなられたとしますと、3年目は、令和5年8月17日となり、その年の年末である、令和5年12月31日まで、となります。この制度の適用期限も、この日までです!

ヘ 平成28年4月1日から令和5年12月31日までの間に譲渡(売却)すること

適用期限にも、注意が必要です。

ト 家屋を取り壊さずに譲渡する場合には、家屋が新耐震基準に適合していること

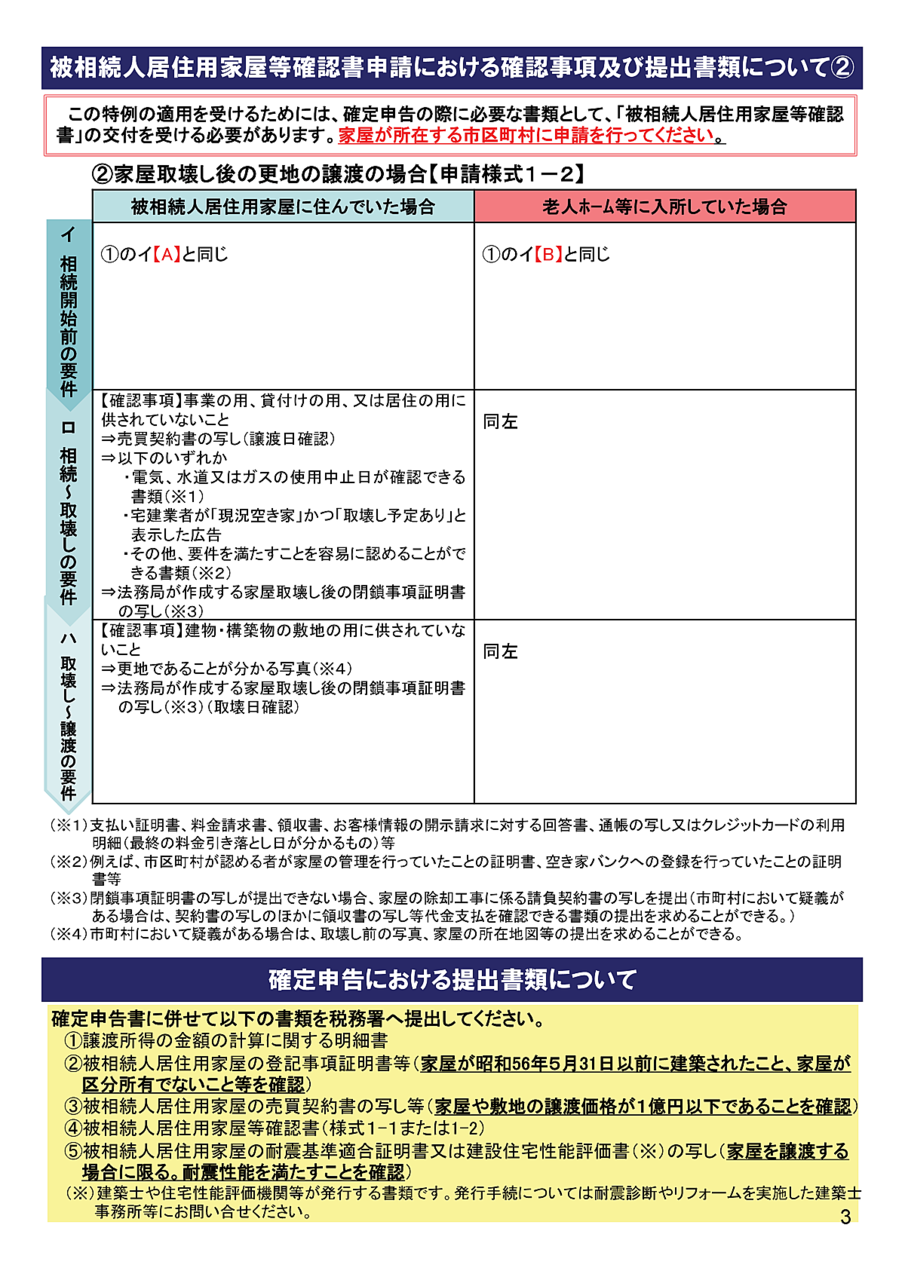

なお、取り壊してから売却する場合は、解体前の写真など、証拠になるものが必要になります。解体後に気が付くなど、手遅れとならないようにしましょう。

また、この特例の適用は、家屋が主体になります。

家屋全部を長男が相続し、土地を長男と次男が共有で相続し、その後、譲渡(売却)した場合、家屋の所有者である長男にのみ、この特例が適用され、土地のみの次男には適用されません。特例適用を満たすためには、遺産分割の協議時点から気を付けましょう。

このように、適用要件がたくさんあり、用意する書類もたくさんありますので、この特例を受ける可能性がある場合は、早めに準備することをお勧めします。

平成31年度税制改正ポイント

これまでは、相続開始の直前まで、被相続人が家屋に居住している場合のみが適用

対象でしたが、

平成31年4月1日以降の譲渡について、要介護認定等を受け、被相続人が相続開始の直前まで老人ホーム等に入所していた場合も、一定要件を満たせば適用対象となります。

被相続人居住用家屋等確認書申請における確認事項及び提出書類

まとめてみました!

空き家は、維持管理の面からも、遺された人たちの負担になります。

早めに、ご家族で話し合いをして、空き家になった場合の対策を立てておくことをお勧めします。

そのためには、税理士などの専門家の助言も役立ちます。

未来家不動産では、税理士による『住まいの無料税務相談』を行っておりますので、必要であれば、是非ご利用ください。

相続で取得した空き家を、何とかしなければと、思いながらも、多くの場合、そこは、自分たちが生まれ育った、思い出の深い実家です。

処分するにも、なかなか決心がつかない、というのが現実ではなのでしょうか。

その意味では、適用要件を整えるだけではなく、遺された、ご家族の気持ちの整理も、必要なのかもしれません。

関連した記事を読む

- 2021/08/30

- 2021/08/07

- 2021/06/14

- 2021/06/13